「税金は取られるもの」

こんな風に思ってはいないだろうか?

毎月の給料から約2、3割の額が、税金として引かれてしまう現実がある。

日々の値上がり、消費税は頭を悩ませるだろう。

だが、ブログやYouTube活動を通じて「税金を管理できる側」になれる可能性がある。

今回は経費の基本から、その素晴らしさ、そして俺自身が感じたメリットを解説する。

自分でビジネスを始めることは、大きな可能性に満ちているのである。

日々の生活で感じた疑問

領収書の発行

俺は昔領収書やレシートを欲しがる人を見て、「たか数百、数千の品物でなんで?」と思っていた。

「税金対策って消費税のこと?」くらいにしか考えていなかったのだ。

ベンチャー企業の総合職として働いていた際は、細かに仕事のための支出を記録していた。

- 打ち合わせのカフェ代

- 移動での電車、バス、タクシー代

- 文房具、小物等の雑費

こういったものは業務上必要とあれば、経費で申請することができる。

個人としての感覚

- 自分が立て替えたお金を「返してもらう」という単純な考え方

- 実際に払った分を清算するだけ、という認識が強い

会社としての視点

- 社員が業務に使った出費を「必要経費」として計上することで、売上から差し引くことができる

- 経費として計上する分、利益が減り、その分の税金(法人税)が安くなる

この仕組みによって、会社は節税しつつ、社員にとっては負担が減るという形になるのだ。

会社にとってこれらの費用は「利益」ではなく「必要経費」として扱われる。

そのため、課税対象から外れるのだ。

仮に10万円の経費を計上した場合、その分だけ課税所得が減る。

結果として支払う法人税も少なくなるのだ。

爆買いのYoutuber

会社員の例ではあまり面白くないかもしれない。

交通費や文具は業務に必要なお金なのだから、当然と言えば当然のことだからだ。

べつに仕事でなければ好んで買いたいとも思わない。

だが、Youtuberならどうだろうか?

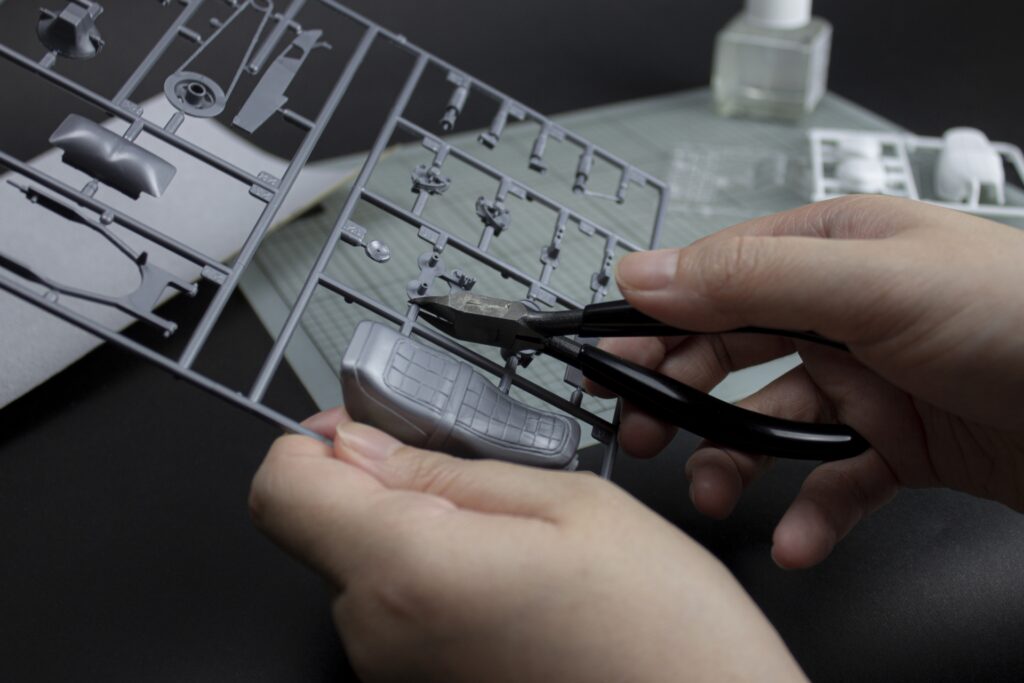

例えば俺はガンダムが好きで、ガンプラの制作動画を観ることが多い。

様々モビルスーツのレビュー動画は本当に面白い。

そして、ふと疑問に思うのだ。

何故彼らはあんなにもお金を使えるのだろうかと。

- 最新キット、限定モデル、再販モデル、古いモデル、様々なガンプラを購入してレビュー

- オリジナルモデルのために大量の塗料やパーツを購入

- ガンプラガチャで当たり前のように数万円を使う

- 既に作成したことがあるキットも買い、積みプラが山のようにある

普通に考えれば、こんなにお金を使ってしまえば生活が成り立たない。

仮にそのコンテンツで収益を上げたとしても、簡単に赤字になってしまう。

だが、経費という概念が理解できれば、彼らが何故あんなにも爆買いをするのかが理解できる。

経費にできる例、できない例

ガンプラYoutuberの経費

経費の概念を簡単に説明すると、「仕事や事業をする上で必要になったお金」のことだ。

例えば、ガンプラ制作をしているYoutuberの場合は、以下のような出費を経費として申請できる。

1. ガンプラ本体

→ 動画でレビューしたり、作成するために購入したガンプラ

例:「新発売のHGキットをレビューするために購入」

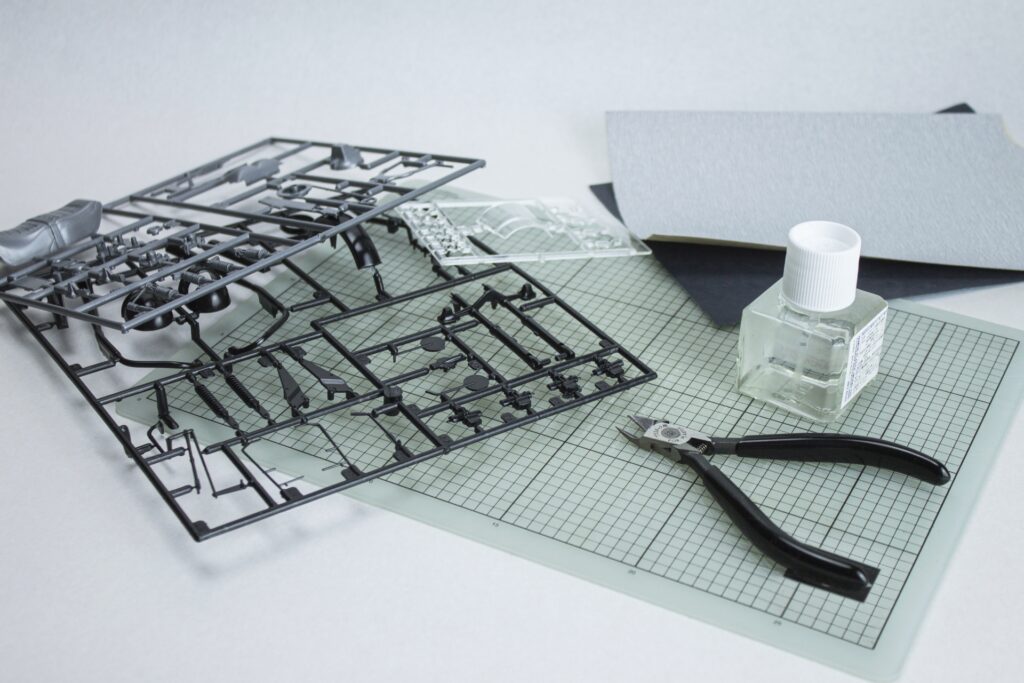

2. 塗料や工具

→ ガンプラを組み立てたり、塗装するために使った塗料やエアブラシなどの工具も経費

例:「エアブラシを導入して塗装のクオリティを上げる」

3. 撮影機材

→ ガンプラを紹介するために必要なカメラや三脚、撮影ボックスなども経費

例:「カメラでランナーをズームして撮影するため」

4. 編集ソフトの利用料

→ 動画を編集するために使ったソフトのサブスク料金や購入費用も経費

例:「Adobe Premiere Proの月額利用料」

5. 撮影場所にかかるお金

→ 撮影をするためにカフェやコワーキングスペースを使った場合の費用も経費

例:「動画用の台本作成でカフェを利用」

6. 取材やイベントの交通費

→ ガンプラの展示会やイベントに取材しに行った場合の交通費

例:「ガンプラEXPOで新作を取材するために電車移動」

7. 書籍や参考資料

→ ガンプラ制作の参考にするために購入した技法書や模型雑誌も経費

例:「模型作りのテクニックが紹介された本を購入」

好きなこともビジネスとして取り組むのであれば、こんなにも経費として申請できるのだ。

カードゲームのパック開封動画やスマホゲームのガチャも同じである。

やたら数万円とガチャに課金をしているYoutuberを見たことはないだろうか。

純粋に商品が欲しいという気持ちもあるが、経費申請できるからやっているというのもあるだろう。

趣味の延長が事業として捉えられるようになれば、支出が節税に繋がるのである。

経費を把握することで、無駄な支出を減らし、利益率を向上させられる。

また、節税効果を最大化し、事業運営に余裕を持たせることができるのだ。

経費にできない例

だが、何でもかんでも経費申請ができるわけではない。

経費にできる判断基準は、「その出費が客観的に見て本当に事業のために必要だったか?」である。

大切なのは「客観的に見て」というところだ。

申請者本人からすれば、どんなお金も経費申請をしたいのは事実だ。

余計な税金を払わなくて済むからである。

無理やり因果関係をこじつける人もいるだろう。

だが、税務署には国民が納得して税を支払う環境を整えるという使命がある。

そのために納税者間の公平性を確保するという役割があるのだ。

- プライベート用途がメイン

- 業務との関連性が薄い

- 過剰な支出の場合

実際、税金の申告では間違いが非常に多いことが問題になっている。

令和3事務年度の法人税の税務調査では、調査件数約4.1万件のうち約3.1万件にミスがあった。

つまり約76%の法人で何らかの否認事項があったということだ。

また、個人事業主に対する税務調査の実地調査を受けた場合、約80%で何らかの不備があったという。

それくらい事業主と税務署の間には認識の隔たりがあるのである。

仮に「これは経費!」と思って申告しても、税務調査で否認される可能性は普通にある。

会社で雇っている顧問税理士がいくら「大丈夫」といっても、それが本当にOKという意味ではない。

経費の注意点

そもそも売り上げが無いと赤字

夢のように聞こえる経費申請だが、見落としてはいけないことがある。

そもそも利益が無ければ、経費申請をする意味が無いということだ。

仮に経費をいくた上手に申請しても、売り上げがゼロでは意味が無い。

肝心なのは利益を出す仕組みづくりである。

そして、この仕組みというのは、簡単にはできあがらない。

- 価値を提供するビジネスモデルの構築

- 集客の難しさ

- リピーターやファンの獲得

- コスト管理

- 競合や環境の変化

これらの要素を何度も何度も試行錯誤したうえで、やっと仕組みが出来上がるのだ。

その過程では騙されることもあるし、くじけることも当然あるだろう。

だが、成功している人たちはみんな乗り越えているのである。

経費申請する基本的なプロセス

経費にするプロセスは、以下の手順を踏むことで行える。

重要なのは「仕事や事業に関連する支出であること」を証明できるようにすることだ。

- 経費対象となる支出を把握する

- 必ず領収書やレシートをもらう

- 経費の記録をつける

- 経費の分類をする

- 支出を会計ソフトに反映させる

- 確定申告を行う

最初は「少額の支出でも必ず経費を記録する習慣」をつけることが大切だ。

経費申請というのも習慣化と同じである。

継続的に記録することで、正確な申告ができるようになるのだ。

もしわからない場合は、税務のプロである税理士に聞くという手もある。

まとめ

経費申請の魅力について語ってみた。

経費の仕組みを理解することで、税金をただ取られるのでなく、管理する側に回れるのだ。

ただし、経費はあくまでも利益をだすための必要コストである。

ビジネスモデルの仕組みづくりのほうがはるかに難しいことを忘れてはいけない。

ただ、夢のある話なのは事実だ。